Workday在美提交招股说明书 计划募资4亿美元

Workday的招股说明书显示,该公司的实际募集资金数额未来可能将发生变化。Workday的证券代码为“WDAY”,投资银行摩根士丹利和高盛将担任主联席证券承销商。Workday并未透露首次公开招股的发行价格,以及公司将发行多少股票。

Workday的软件能够帮助企业通过互联网处理员工工资、人力资源等工作。该公司由联合创始人大卫·杜菲尔德(David Duffield)和阿尼尔·布里斯(Aneel Bhusri)创办于2005年,并得到了亚马逊首席执行官杰夫·贝佐斯(Jeff Bezos)的支持。上述二人均来自于被甲骨文收购的人力资源公司仁科。Workday的招股说明书显示,杜菲尔德目前持有公司绝大多数的表决权,布里斯则持有公司19%的表决权。自1999年开始,布里斯就一直是风险投资公司Greylock Partners的合伙人之一。这家风险投资公司也持有Workday大约11%的股份。除此之外,风险投资公司New Enterprise Associates也持有公司10%的股份。

Workday的招股说明书并未披露两位联合创始人或是其它现有股东是否将在首次公开招股时抛售持股。不过Workday的招股说明书称,募集到的资金将被用于营运资本和其他一般企业用途。

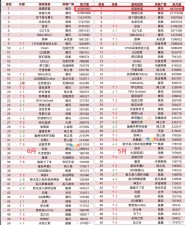

Workday的招股说明书显示,在截至7月31日的6个月中,该公司的营收同比增长一倍以上,达到1.195亿美元;净亏损扩大至4690万美元。Workday的研发支出同比增长62%,达到4430万美元,占据了公司营收的37%。

研发支出

Workday研发支出所占营收的比例,高于今年4月份上市的实时运营信息软件供应商Splunk,也高于今年6月份上市的信息技术管理软件提供商ServiceNow。Workday在招股说明书中引用市场调研公司IDC的数据称,到2016年之前,软件即服务市场的年复合增长率将达到24%,届时将达到670亿美元之巨。

2011年10月,Workday通过融资募集到8500万美元,当时该公司的估值为20亿美元。在那之后,企业科技公司Jive和Splunk都进行了非常成功的首次公开招股,因此Workday可能会在首次公开招股中取得更大的成功。

天下网吧·网吧天下

天下网吧·网吧天下