信用卡寻“新路”

经济观察网 记者 胡群 9月以来,银行发布不良信用卡债权ABS的步伐明显在加快。

不良处置加速另一面,银行信用卡发卡量和交易量都已放缓。

上市银行中报数据显示,截至6月末,多家银行累计发卡量较2021年年末增幅放缓,大都低于5%;在交易额方面,已有多家银行同比增长为负值。

这是银行信用卡业务过去三十多年所未曾经历的一幕。曾几何时,零售转型成为银行业共识,而信用卡则是零售转型的重要抓手,各家银行纷纷布局跑马圈地,而如今,这一“转型”的重要抓手增长疲态已现,也不得不面临“转型”了。

未来,信用卡转型何去何从?银行如何找寻发展新方向?

新转折:由“量”转“质”

“早在21世纪初已提出‘零售是银行的未来,信用卡是零售的未来’,并持续迭代向零售转型之路。”易观分析的报告称,此次转型奠定了招行迈向“零售之王”的基础。2009年,招行开启“二次转型”,信用卡成为其零售板块的三大尖兵之一。

作为银行零售业务的主要抓手,信用卡正告别高速增长期。

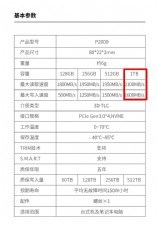

全国性上市银行信用卡数据

数据来源:上市银行财报

以零售之王招行为例,其正在经历信用卡低速增长,2022年上半年信用卡流通卡1.05亿张,较上年末增长2.16%。零售黑马的平安银行近年零售业务业务发展迅速,但2022年上半年的信用卡数据不尽如人意。截至今年6月末,平安银行信用卡流通卡量7080.11万张,较上年末增长1.0%;上半年信用卡总交易金额1.79万亿元,同比下降1.2%。

大行方面,截至2022年上半年末,工行信用卡发卡量1.64亿张,较上年末增长0.06%;信用卡消费额1.18万亿元,同比减少8.53%。建行信用卡累计发卡量达到1.52亿张,较上年末增长3.29%;上半年消费交易额1.44万亿元,同比减少4%。农行信用卡交易量同比减少5.90%。

在累计发卡量方面,除华夏银行、渤海银行外,其他全国性银行累计发卡量较上年末增幅普遍低于5%。

经过跑马圈地之后,目前信用卡形成了较为稳定的行业格局:工商银行、建设银行、中国银行、招商银行、中信银行等7家银行累计发卡量超过1亿(农行未公布累计发卡量数据,以2021年中期报告中的数据作为参考,累计发卡量1.4亿张;广发银行2021年年报披露累计发卡量超过1.01亿张),平安银行、交通银行、等5家银行累计发卡量在5000万至1亿之间。

然而,发卡增速疲态显现的同时,信用卡面临不曾有过的不良压力。

招行信用卡贷款不良率1.67%,较上年末上升0.02个百分点;另外,信用卡上半年新生成不良贷款180.48亿元,同比增加38.98亿元。平安银行信用卡上半年末不良率2.15%,比2021年年末上升0.04个百分点

记者注意到,9月20日,中国债券信息网发布《惠元2022年第四期不良资产支持证券申购和配售办法说明、申购要约》,这意味着中信银行获准发行4.24亿元个人信用卡不良贷款资产支持证券(ABS)。

9月15日,中国债券信息网显示,浦发银行和招商银行将分别发行4.83亿元和7亿元ABS,基础资产均为个人信用卡不良贷款。浦发银行入池资产本息费为77.64亿元,其中本金为64.61亿元;招商银行入池本息费总额41.38亿元,其中本金总额37.73亿元。9月9日,建行将发行4.85亿元ABS;9月7日,农行、交行、广发分别将发行2.37亿元、3.22亿元和3.51亿元不良信用卡债权ABS。

经济观察网根据中国债券信息网及银登网数据不完全统计发现,今年至今多家银行通过资产证券化(ABS)及信贷资产收益权转让处置近900亿元信用卡不良资产。与之可供参考的是,截至2022 年第二季度末,信用卡逾期半年未偿信贷总额842.85亿元。

一名从事信用卡直销业务多年的股份行工作人员坦承,前些年通过互联网线上获客,银行吸引到一大批年轻客群,但弊端现在越来越明显,信用卡逾期率明显攀升,随着经济下行,很多银行不得不提高授信门槛。今年上半年虽然有很多年轻人申请信用卡,但能通过审批获得授信的并没有多少。“我们希望吸引征信记录好的人,但通常这样的人都已持有信用卡,很多人甚至持有多张信用卡。”

为此,多家银行对信用卡客群和资产结构进行优化。平安银行董事长谢永林在该行2021年度业绩发布会表示,2021年开始提高信用卡的准入门槛并大幅收紧额度管理。

“从两年前,招行就在信用卡业务方面优化客户结构。”8月22日,招行副行长汪建中在招行2022年中期业绩发布会上称。

“银行业金融机构不得直接或者间接以发卡数量、客户数量、市场占有率或者市场排名等作为单一或者主要考核指标。”今年7月初,银保监会、人民银行联合发布的《关于进一步促进信用卡业务规范健康发展的通知》显示,对单一客户设置本机构发卡数量上限,并强化睡眠信用卡动态监测管理,严格控制占比。

中信银行信用卡人士表示,信用卡经营机构将迎来密集的策略调整期,对于依法合规经营、业务结构均衡、客户经营能力强的信用卡中心将是长期利好。

“当前我国信用卡竞争格局已从高速发展阶段逐步迈入成熟阶段,信用卡业务也面临转型突破,须以更加规范的经营管理,寻求高质量发展。”一位股份制银行信用卡中心管理者向经济观察网表示,随着信用卡监管新规的出台,行业转型势在必行。同时,在疫情反复、经济下行的时期,与国民消费息息相关的信用卡业务面临更多的外部环境不确定性,对于发卡行的综合经营能力,提出新的挑战,环境的变化也迫使发卡行积极转型,创造新的发展空间和经营方式。

新方向:财富管理

“客群深耕成为存量竞争时代的必修课。在存量客户中做好精细化管理、个性化精耕是零售银行制胜关键。”麦肯锡的报告显示,规模增长不再是成功的唯一标准,随着变革步伐的加快,未来3-5年成功的大型银行在占领核心市场的同时,还将展开跨界竞争,诸多小型机构只能挣扎求存。对单一客户设置本机构发卡数量上限。强化睡眠信用卡动态监测管理,严格控制占比。

如何深耕客群?各家银行的策略不尽相同。

“打造全量个人客户生活服务平台。”工行中报显示,打造全量个人客户生活服务平台。围绕“身边生活、信赖推荐、积分权益、轻简金融”的定位,全面推进工银e生活平台建设,为用户提供便捷、高效、优享的生活服务体验。

银行零售业务传统的主要收入来源是资产业务,比如贷款或信用卡分期,当前已开始转向财富管理。如招行拓展大客群,持续推进零售客群中财富产品持仓客群的占比,截至今年上半年末,招行零售客户数1.78亿户(含借记卡和信用卡客户),其中财富产品持仓客户数4074.86万户,较上年末增长7.84%,金葵花及以上客户数402.36万户,较上年末增长9.58%。

信用卡的转型也被银行赋予了新的探索使命。从消费金融到财富管理,已成为部分银行信用卡业务新着力点:以信用卡作为银行业务入口,为其他业务,尤其是财富管理引流。

招行、平安、中信、兴业等银行半年报透露,信用卡业务正在通过综合化经营破局,将强化信用卡贷款产品的数字化经营能力,加强消费金融业务与财富管理业务、基础零售业务的联动,深化客户综合化经营。未来,信用卡将可能为领先零售银行综合化经营提供更多的想象空间。

2021年,招行提出“大财富管理、数字化运营和开放融合”3.0模式。招行半年报显示,构建大生态,通过业务融合,打造条线和业务单元之间相互促进的“飞轮效应”,为客户编织丰富的生态场景。零售“一体”飞轮方面,深入推进借记卡和信用卡的融合获客、融合经营,信用卡客户中同时持有招行借记卡的“双卡”客户占比63.25%,较上年末提升0.64个百分点。

平安银行在今年半年报中明确表示其首要目标是财富管理。

“对同一个客户在年轻的阶段,我们通过消费金融信用卡帮助他们解决住房、购车、消费等实际需求,随着客户财富的积累,我们为客户提供专业资产配置服务,做好财富的保值增值。当客户有家庭、有后代,我们还可以及时提供教育、医疗、财富传承等多元化服务。”平安银行董事长谢永林认为,随着信用卡持卡人客户的价值向上跃升,为财富级客户源源不断输送活水,从客户角度打通消费金融、财富管理的金融服务的衔接循环,银行将呈现一张均衡健康可持续的经营。

“基础零售今天给我们的财富管理输送客户。”平安银行行长特别助理蔡新发称。

而中信银行正基于“新零售”战略,从信用卡特色场景出发,打造零售融合的财富管理服务特色平台,推动零售客户向财富客户转变。中信银行认为,“新零售”时代,居民资产配置多元化,向金融资产逐步转移,对于资产投资有了新需求;金融资产的净值化和居民投资的公募化趋势明确并不断加速,客户投资增加新的难度;Z 世代的快速成长与人口老龄化的双重叠加,财富管理需从单纯资产配置向全生命周期管理转变。

为此,中信银行启动个贷客户综合经营,推进借记卡信用卡“双卡融合”,构建信用卡客户特色财富管理服务体系,推进无限卡与私人银行权益、资源、团队融合。今年上半年,中信银行信用卡业务场景下的财富管理实现新突破,其中,理财销售额达84亿元,同比提升57%。

“未来,中信银行信用卡将加速融入全行‘新零售’发展战略,加大集团协同力度,坚定推动‘轻型化、数字化、生态化’发展新模式。”中信银行信用卡方面表示,具体而言,一方面从信用卡业务全场景出发,为客户全面提供综合金融服务,拓展“生活+金融”生态圈,充分发挥该行零售业务“排头兵”的重要角色;另一方面持续科技进阶,开拓前沿技术在金融科技的应用,以大数据、区块链、物联网等前沿技术能力贯穿产品、营销、风控、运营等业务全旅程,发挥信用卡在数字化转型发展中所承担的“先锋队”角色,成为赋能增长的新引擎。

兴业银行也瞄准了财富管理。该行信用卡App“兴业生活”面向零售客户,搭建高频、易用甚至包含车、房买卖在内的金融与非金融生活场景,打造独具特色的一站式生活服务与金融服务平台。兴业银行正加强场景链接、流量导入与生态共建,以打造线上财富销售平台为方向,加快推进钱大掌柜、手机银行、兴业生活、兴业管家、银银平台各线上渠道之间互嵌互通。

在新方向探索路上,谁会占得先机呢?

本文来源:本站原创 作者:佚名

天下网吧·网吧天下

天下网吧·网吧天下