最后的武士:日本央行?

在全球央行掀起加息狂潮之际,日本央行继续岿然不动。

本周四,日本央行将公布利率决议,市场预计日本央行行长黑田东彦及其董事会成员将保持其收益率曲线控制政策(YCC)不变。而就在那之前,美联储可能刚刚如市场押注的那样连续第三次加息75个基点。

从3月美联储正式开启加息周期后,日本央行也继续维持宽松政策,这种持续扩大的货币政策分歧导致今年以来日元汇率不断下跌。

作为世界上唯一仍在坚持负利率政策的央行,日本央行的鸽派立场可能会让陷入困境的日元再次下跌。

上周,在日元兑美元汇率触及24年低点后,日本政府加大了对日元快速波动的口头干预力度。日本财务大臣铃木俊一表示,直接干预是选项之一,如果有必要,干预将迅速而毫无征兆地进行,“我们不排除应对汇率波动的任何选择”。

截至目前,日元汇率稳定在143的水平。

黑田东彦曾经表示,日元的快速贬值是不可取的。但据媒体援引知情人士透露,即使在日元汇率触及145的低点之后,日本央行仍然认为,只要贬值的速度稳定,日元的疲软对整体经济是有利的。

据媒体报道,野村证券首席经济学家 Kyohei Morita 表示:

日元可能突破145,但简单地抛售日元无异于玩火自焚。

这次的不同之处在于,交易员将不得不权衡黑田东彦所坚持的宽松立场与日本外汇官员的强烈口头警告。

黑田东彦曾暗示,即使日本央行试图调整政策以应对日元下跌,也基本上是徒劳的。他表示,要阻止日元下跌,必须大幅加息,而这会在疫情期间破坏经济。只有在通胀可持续的情况下,才能通过加息实现政策正常化,为此日本需要强劲的工资增长。

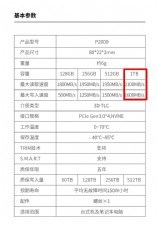

不过,日本央行采取这种立场所付出的代价越来越大。尽管日本将短期利率维持在-0.1%,但它对10年期国债收益率实施的0.25%上限正面临巨大压力。

上周,全球债券抛售将该收益率推至这一上限,为6月以来的首次。仅在上周三和周四两天,日本央行就不得不花费1.4万亿日元(约98亿美元)购买债券以维持该收益率。

日本央行官员表示,提高该收益率的上限就相当于加息,因此在出现可持续通胀之前,就基本上排除了加息的可能性。如果出现其他意外,调整对未来利率的前瞻性指引将是一个更容易的选择。

经济学家还将关注日本央行本周的前瞻指引,因为近80%的经济学家预计日本央行将如期结束疫情特别资助计划的剩余部分。

日本央行目前将部分政策指导与疫情联系在一起,因此结束该计划意味着措辞可能会发生变化。不过,分析师认为,日本央行有关利率的关键措辞暂时保持不变,仍将利率保持在目前或更低水平。

日本央行为何坚持宽松立场?

华尔街见闻此前提及,日本央行坚持持续宽松的原因主要有三个,一是通胀相对缓和,目前日本的通胀大部分是由于日元贬值而走高,且分析师认为日本核心CPI从绝对值角度看并非恶性通胀。

二是日本经济仍处于疲软期,表明物价的潜在压力仍在下降;三是日本经济并未出现通胀-工资“螺旋式上升”,这意味着消费者认为当前的高物价只是暂时的,因此对高工资的需求是有限的。

瑞银分析师 Masamichi Adachi、Go Kurihara 因此表示,结合这种种因素,日本央行在2023年4月之前,都不会改变其宽松政策。

本文来自华尔街见闻,欢迎下载APP查看更多

本文来源:本站原创 作者:佚名

天下网吧·网吧天下

天下网吧·网吧天下