三大运营商齐面手机支付瓶颈

其中,为上海联通提供手机公交卡解决方案的复旦微电子公司和在北京通信展上承展中国电信集团手机支付业务的瀚银科技公司同属NFC阵营,不过复旦微电子提供的是NFC芯片内置手机终端的解决方案,在日本、韩国等国普遍使用,但用户需要为此更换内置NFC芯片的手机;而瀚银科技提供的是NFCSD卡的解决方案,这种方案只需在手机中插入NFCSD卡,但对手机终端的操作系统要求较高。至于锦诺信息科技的技术,与中国移动目前自推的集成RFID的SIM卡技术基本一致。

《每日经济新闻》注意到,在去年下半年北京通信展上,中国电信集团层面展出的是瀚银的NFCSD卡方案,但目前在上海实际应用的变成了锦诺的RFSIM方案。对此,上海电信手机支付业务解决方案提供商锦诺信息科技有限公司的市场部经理宫明魁表示,三大运营商目前在手机支付的解决方案上,还在进行着多种尝试,“尝试下来哪个方案好,以后就用哪个,我们的竞争机会也在这里。”

业内专家指出,目前手机支付技术的两大阵营中,NFC技术、NFC芯片和应用安全芯片是独立于SIM卡之外的,这项技术在日韩的应用相当广泛和成熟,也深受用户喜爱,但是涉及到终端的更替,推广阻力较大;而RFSIM技术相比NFC方案优点是不用换手机,但缺点是天线不能完美隐藏在机器内部,“而且RFSIM技术在频率标准上到底是13.65MHz还是2.4GHz,目前中国移动与中国人民银行还有分歧”。

私募正调研相关公司

虽然尚处于起步阶段,但手机支付已吸引到了投资人的目光。

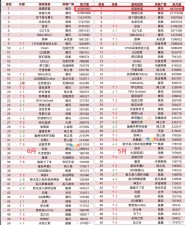

日前,深圳某知名私募管理人在一个内部会议上就向 《每日经济新闻》记者透露,“我们正在调研某手机支付公司”。该公司此前刚刚成功投资腾讯。该管理人没有透露被调研公司的名字。据了解,在国内上市公司中,和手机支付相关的公司包括成都卫士通(002268,SZ)、东信和平(002017,SZ)、高阳科技(0818,HK)、大唐电信(600198,SH)、中兴通讯(000063,SZ)、拓维信息(002261,SZ)、长电科技(600584,SH)、南天信息(000948,SZ)等。

根据易观国际Enfodesk产业数据库即将发布的《2009年第4季度中国第三方支付市场季度监测》数据显示,2009年第4季度,中国第三方支付市场交易规模达到1849.1亿元,环比增长19%,同比增长高达117.1%。2009年,中国第三方支付交易规模达5808.4亿元。除客户活跃程度不断提高的因素外,部分第三方支付厂商在公共事业缴费、航空机票、保险基金等领域所推出的新服务也为其交易规模的扩大起到了积极的推动作用。

目前,流行的手机支付业务流程涉及到的支付参与者包括:消费者、商户、移动运营商、第三方服务提供商、银行。其中消费者和商户是系统的服务对象,移动运营商提供网络支持,银行方提供银行相关服务,第三方服务提供商提供支付平台服务,通过各方的结合以形成手机支付的完整链条。经营主体资格上,主要有以移动运营商为运营主体、以银行为运营主体和银行与移动运营商合作、第三方支付服务提供商协助支持三种模式,目前最常用的就是第三种模式。

“在主导手机支付产业链上,其实银行比运营商有优势,账户、载体、支付环境银行都有,运营商要想真正操盘手机支付市场,主导整个手机支付产业链,首先要搞定银行”,上述解决方案提供商人士介绍,“银行其实对与运营商合作手机支付业务很感兴趣,只不过出于最首要的安全考虑,在手机支付还没有形成统一规范技术标准的情况下,银行是不会加入这个市场的,尤其是大银行。再者就是行业未来主导权的问题,银行也在考量,手机支付能给自己带来什么,是不是要强势投入主导这个产业”。

工信部统计显示,截至2009年9月,国内7亿多的手机用户中,手机上网用户已达到1.92亿人,并继续呈现稳定的增长态势。专家认为,在3G时代,如此庞大的手机上网人群蕴藏着巨大的手机消费能量,而运营商的手机支付战,将在技术标准基本统一、市场需求基本成熟后正式展开。

9 7 3 1 2 4 8 :

天下网吧·网吧天下

天下网吧·网吧天下