人民币正式入篮SDR:对A股影响几何?

10月1日,人民币正式加入国际货币基金组织(IMF)特别提款权(SDR)货币篮子,正式成为世界五大篮子货币之一。

据悉,人民币在2010年因不符合FU标准入篮受阻后,通过持续的改革,在2015年11月30日新一轮审核之际获得IMF的认可,以10.92%的占比进入到SDR货币篮子当中,成为首个进入SDR的新兴市场货币。与此同时,构成货币美元、欧元、英镑和日元的权重将分别降至41.73%、30.93%、8.09%、8.33%。

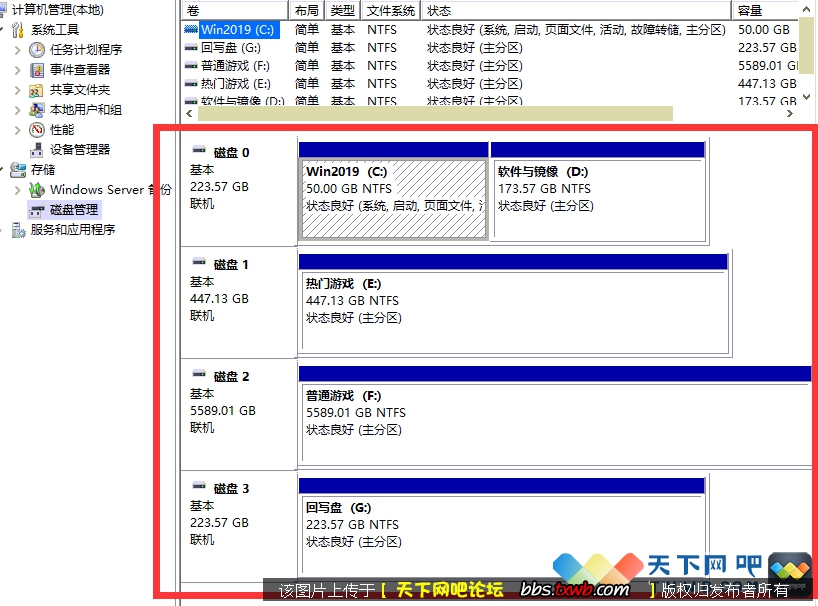

新旧SDR篮子构成对比,如图:

人民币加入SDR篮子,对金融市场和A股市场将会产生何种影响?

1、对金融市场影响

机构表示,人民币加入SDR,有助于提升人民币储备货币地位以及鼓励私人部门配置人民币资产。预估人民币在央行储备中占比可达到5%,约3.6万亿元,按此前增速大致需要2至6年,但倘若汇改和资本开放提速,该占比或将出现跳升。同理推算主权财富基金的投资需求可达3万亿元。

中金公司表示,人民币汇率在入篮前后将保持大致稳定。为确保平稳过渡,中国会避免人民币大幅波动,压缩离岸在岸汇差。

非居民对人民币资产需求有望继续增加。人民币入篮会增加国外官方机构对人民币资产的配置,而且这是一个“小份额对应大体量”的故事:截至1季度,全球外汇储备高达10.9万亿美元,不用2%就对应万亿元的流入。年初至今,境外机构已增持中国国债965亿元。根据测算,到2020年,人民币储备份额有望达7.8%,对应约5.7万亿元对人民币安全资产的需求。

同时,入篮将促进人民币在储备货币之外领域的使用。SDR地位类似于一个信用评级,将增加对人民币在金融交易、投融资活动中的使用。世界银行近期在中国发行的SDR债券就是例子:它以SDR计价,但以人民币结算。非居民对中国资本市场的参与程度很低,在股票和债券市场所占份额分别仅为1.3%和1.9%,有很大增长空间。

此外,为入篮而采取的市场化改革措施将影响中国金融格局。这些措施或是为解决入篮的技术障碍,但也迫使中国金融体系走向开放、直面挑战。入篮对金融业的影响或可比当年入世对实体经济的意义。

附:去年12月以来,中国推出一系列金融改革与开放措施:

央行近日表示,近期一些国际金融组织、境外央行等境外央行类机构和金融机构增加境内人民币债券资产的配置。中国银行间债券市场相关服务机构将继续提供便利”,这显示在人民币即将正式加入SDR货币篮子之际,国际投资者配置人民币债券资产的需求进一步增加,相应带来资本流入,将助力人民币汇率保持稳定。

2、对A股市场影响

当年日元加入SDR后,日本股市出现了一轮超级牛市,疲弱的A股是否应能迎来转机?对此,专家表示,日本股市当初之所以能够出现上轮大牛市,并非是因为日元加入SDR,而是因为事后广场协议引发的日元升值。从长远看,人民币纳入SDR,将长期利好A股。

有机构表示,SDR总量较小,人民币在其中的权重约为11%,对人民币资产配置比例提升的程度也相对有限;同时SDR使用范围较狭小,目前只能于政府和国际组织间的结算,尚未大规模推广。综合来看,人民币加入SDR短期内难以对市场直接产生大量资金供给,更多的是提升市场的信心,尚无法改变资本市场整体宽幅震荡的格局。

对于行业的影响,机构认为,人民币加入SDR,将进一步刺激我国的出境游及其消费,利好纺织服装出口型企业和优质蓝筹股。

1、利好纺织服装出口型企业

人民币加入SDR虽然短期不会明显利好纺织服装行业出口,但长期将使出口企业在对外结算、吸引外资、海外投资等方面获得更大便利。

2、进一步刺激出境游及其消费

人民币加入SRD意味着越来越多的国家将认可人民币作为通用货币,以后中国国民将可以直接用人民币在境外旅游、购物。

据大型境外游网站蚂蜂窝与中国银行2015年联合发布的《全球旅游购物报告》显示,在中国游客出境旅游目的占比中,有53.6%是以购物为主要目的,平均用于购物的费用占人均境外消费的55.8%,出境旅游购物市场规模已高达6841亿元。因此,人民币加入SDR将进一步刺激我国的出境游及其消费。可相关出境游标的:众信旅游,凯撒旅游。

3、利好优质蓝筹股

加入SDR是人民币国际化关键的一步,随着时间的推移,海外投资者购置人民币资产的意愿将逐步加强。而券商作为成长型蓝筹股,既受益于中国资本市场的高速发展,又具有蓝筹股的特性,所以将有望受到海外投资者的青睐。同时、银行股因其估值低、体量大、流动性好、回报高等特性亦有望受到青睐。

本文来源:不详 作者:佚名

天下网吧·网吧天下

天下网吧·网吧天下