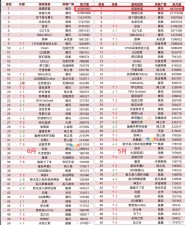

《跳着舞去上班》:密友回顾股神巴菲特四十年

卡洛·路米斯的新书《跳着舞去上班》封面(腾讯科技配图)

腾讯科技 王钟婉 12月10日报道

“一年中的每一天, 我都能做我想做的事。”巴菲特说,“当我到办公室时,我会觉得工作就像是躺着用笔画天花板一样轻松,太好玩了。”

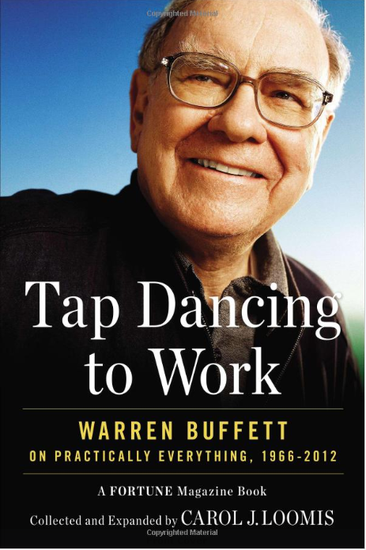

1966年,当财富杂志37岁的女记者卡洛•路米斯(Carol Loomis)采访当时名不见经传、一个名叫沃伦•巴菲特(Warren Buffett)的对冲基金经理时,她并没有想到,眼前这个与自己年纪相仿的男子,有一天会成为全球最了不起的投资人,也没有猜到两人的友情竟能维持超过40年。

在这四十多年中,巴菲特已经成为大家口中的“股神”,并将创办的伯克希尔•哈撒韦(Berkshire Hathaway)公司打造成了不起的投资公司,现年83岁的卡洛•路米斯在第一线亲眼见证了这段精采的历程。

路米斯与密友巴菲特(腾讯科技配图)

随著巴菲特的财富与名声日渐增长,卡洛•路米斯也利用她对于巴菲特的了解与独特的思考方式,在财富杂志记录下巴菲特走过的路。其最新著作《跳着舞去上班》(Tap Dancing To Work)就记载了巴菲特这些年的成就,当然也包括了偶尔犯下的错误。

卡洛•路米斯精心挑选并更新了1966年到2012年之间财富杂志所刊登过的巴菲特文章,包括13篇封面故事和12篇巴菲特自己编写的文章。卡洛•路米斯对于每篇重要文章,提供了自己的评论、文章背后的意涵和她自己的观点。读者们也能从更新鲜的角度来分析巴菲特的投资策略以及他对于管理、慈善事业、公共政策,甚至抚养子女的看法。

其中一些精采文章包括:

--1966年财富杂志有关A.W.琼斯(A.W. Jones)的文章,当中第一次提到巴菲特

--1977年巴菲特首次替财富杂志撰写的文章,《通货膨胀如何骗取股市投资人》

--1983年安德鲁•托比亚(Andrew Tobia)的文章《巴菲特董事长的一封信》,这也是财富杂志第一次以书评的角度分析巴菲特给伯克希尔•哈撒韦股东的公开信。

--巴菲特2003年对衍生性金融产品有先见之明的文章《避免超级大灾难》

--他对于遗产和慈善事业打破传统的观点,包括打算为自己的子女留下“足够的钱让他们可以作任何想做的事,但不会多到他们不需作任何事。”

--1996年后来与巴菲特成为莫逆好友的比尔盖茨,描述他最早对于巴菲特的印象。

市面上已经有许多描写巴菲特的书籍,但没有人可以比得上本书作者多年来累积下的信任、对巴菲特世界的深入了解与横跨46年的观点。

卡洛•路米斯身为财富杂志的编辑,透过她优美的文笔,不但将巴菲特带入美国投资群众的视野之中,同时也获得巴菲特的信任。巴菲特现在每年发表,且受到全球瞩目的致股东公开信,卡洛•路米斯是唯一一个协助他编写的人。这封信在得到卡洛路米斯的协助之前,巴菲特每年都要花好几个月构思书写这封信的内容。

卡洛•路米斯不但是巴菲特的数十年来的好友,还是打桥牌的牌友。巴菲特也高度信任她的诚信,当2006年巴菲特做出重大宣布,将把400亿美金的财产全数捐赠给比尔盖茨基金会时,一个月前他已经向卡洛路米斯透露这个消息,让卡洛•路米斯有足够的时间收集材料并动手撰写。这个爆炸性消息公开当天,这篇文章立即登上财富杂志的封面。

她也总是在伯克希尔•哈撒韦股东大会上第一个发问的人,一点也不让两人的交情成为阻碍记者专业的理由。

所以如果想看一本真正描写巴菲特的书籍,卡洛•路米斯的这本书绝对是不二之选。

此书最精采的部分莫过于比尔盖茨等巴菲特的至交在书中所透露的细节。1996年比尔盖茨看完罗杰路温斯坦(Roger Lowenstein)巴菲特自传后,在书评里详细描述了从两人初次见面时所激发出英雄惜英雄的火花,也道出大家之前尚未听闻的一些巴菲特有趣事迹。

我们从书中摘录一些部分内容与读者分享:

巴菲特董事长的公开信—1983.8.22 作者:安德鲁•托比亚

多数董事长的信件都是描述处于现在的艰难情况下,公司营运得多好,然后希望股东会买帐。巴菲特的信则强调负面,因为他清楚股东不会相信这一套。

在最近一次的报告中,在观察到伯克希尔•哈撒韦18年来帐面价值持续上涨,相当于每年22%的成长速度时,巴菲特补充道:“你可以确定这个比例在未来会消失无踪。成几何速度的成长最终将会变成拉下自己的船锚。”( 当然他是对的。在未来18年持续这种成长速度,意味著帐面价值将高达220亿美元,而下一个18年,每一股将高达一百万美元。)即使当伯克希尔•哈撒韦的帐面盈余在1982年已经上涨了4成,他仍然非常小心地把应付的税金先扣著,免得这些盈余被拿走了。

当任何笨蛋都可以看出你很了不起时,表现得坦白和贬低自己是件非常容易的事。但巴菲特的某些同侪感到些许难堪的是,巴菲特的信中不但回顾他自己的表现和错误,同样也揭露其他经理人的错处。”这有迹可循,”他写道,”数个大型的保险公司在1982年决定采取隐晦的记帐方式,以掩盖他们潜在业务越来越糟。在保险业,还有其他产业都相同,不中用的管理方式到不中用经营方式,其反应通常就是不中用的记帐。”他一再重复的重点:股东的权益遭到许多其他经理人的践踏。

盖茨看巴菲特—1996.2.5 作者:比尔•盖茨

巴菲特的天赋是能够想得比大家都远,这所需要的不只是把他的至理名言牢牢记住就能做到——虽然巴菲特有许多名言都值得牢记在心。

他偏好长期投资的心态也反应在他的另一句名言:“你应该投资在一家连笨蛋都可以经营的公司,因为有一天,总有个笨蛋会经营。”他并不相信完全仰赖每个员工都非常优秀的公司,也不相信如果一家公司的基础很糟时,光靠优秀的个人就能扭转一切。他说当烂公司引进好的管理团队时, 每个人的心中仍然牢牢记住公司的坏名声。

与巴菲特在一起时,可以察觉他有多热爱他的工作。这显现在很多方面。当他解释某些事情时,他从来都不会是“嘿,我对这件事很了解,我会让你非常佩服我。”比较会像是“这件事太有趣了,而且其实很简单。我跟你解释一下,你就会理解,我这怎么会花这么多时间才了解。”当他跟你分享这件事后,利用他犀利的幽默感来强调重点,让这件事听起来的确很简单。

我非常欣赏巴菲特的一个习惯,那就是他不开会。他很懂得拒绝的艺术。他知道他想做的事情—而当他做事,总是做得无法令人置信的好。有几件事他会勉强去做,但不是太多。

巴菲特与我认同一些特定的价值。我们都觉得很幸运,我们生在一个我们的技能收到这么大回报的年代。如果我们生在不同的时间,我们技能恐怕就没什么用了。既然我们不打算花太多我们累积的财富,至少可以确保我们的财富能使社会受益。在某些层面上,我们都是为慈善机构做事。

为何股票胜过黄金与债券—2012.2.27 作者:巴菲特

投资的可能性不但多而且也很多样化。但这一共有三大类别,而了解每个类别的特性也非常重要。投资以指定货币来称呼的,像是金融市场基金、债券、房屋贷款、银行存款与其他投资工具。

多数这些货币为主的投资被认为是“安全”,事实上它们是最危险的动产。政府能决定货币的最终价值,而系统性的自然力有时候会让它们被导致通货膨胀的政策所吸引。有些时候这些政策或许会完全失去控制。

第二个主要的投资类别是,永远也不会繁殖任何东西的资产,而只是基于买家希望有人在未来会付更多钱购买,这些潜在的未来买家也跟他们一样,知道这些资产将永远也不会有生产性。

该类别的主要资产是黄金,目前是投资者的最爱的大热门,这些投资者担心所有资产,特别是纸币。但黄金有两项明显的短处:黄金不但没有太多用处,也没有生产力。的确,黄金有些工业上和装饰的用途,但这些需求,都相当受到限制也无法吸收新产量。同时,如果你永久持有一盎司的黄金,到了最后,你还是只有一盎司黄金。

我最喜欢的类别——你已经知道了——是第三个类别:投资在有生产力的资产,无论是商业、农场或地产。理想中,这些资产应该有能力在通货膨胀时期仍有产出能力。

美国的商业将会持续有效地传递公民所需要的货物与服务。打个比喻,这些商业“奶牛”将会活上几个世纪,也会生产更多更好的“牛奶”。它们的价值将不会以交换的媒介所决定,而是以它们产出牛奶的产能。而销售牛奶后的利润将会回报给奶牛的主人,就像道琼斯指数在20世纪时从66增长到11497。

天下网吧·网吧天下

天下网吧·网吧天下