后Facebook IPO时代:关注科技价值型股票

以下是这篇文章的全文:

Facebook的IPO(首次公开招股)交易提供了一种明确的证据,即投资者仍旧尊重基本价值。Facebook的市盈率为90倍,这种市盈率甚至让动量投资者也无话可说。今天,如果说有任何人会因Facebook股票而感到窒息的话,那么就应该是摩根士丹利了,因为这家银行被迫在Facebook的IPO交易中尽可能地买入其股票来提振其股价。预计Facebook股价将会面临下行压力,原因是承销商和短线投资者将会卖出其股票。

因此,在Facebook上市所带来的骚动结束以后,现在是时候该重新关注投资活动的基本要素了。好消息是,在科技行业巨头中存在大量很有价值的股票。

在以往的日子里,价值投资者曾不愿买入科技类股。亿万富翁投资者、“股神”沃伦·巴菲特(Warren Buffett)不愿买入科技类股,这在一定程度上为价值投资下了定义,其投资组合中充斥着地球上大多数最晦涩难解的产品——举例来说,牙膏、保险和铁路等——但却没有十九世纪七十年代以后的许多发明。

但在过去一年时间里,对科技世界敬而远之就意味着错过在微软和英特尔等规模庞大而又表现稳定的公司中获得巨大收益的机会;除了本身是科技类股这一点以外,从其他的任何标准来衡量,这些公司都无疑是良好的价值投资。在大型科技类股再次处于价格低廉且提高股息的形势下,现在很可能已经是承认一个事实的时候,那就是科技代表着新的价值。甚至就连巴菲特也正在买入科技类股,如英特尔和IBM等。

苹果在今年3月份宣布派发全球第二高的股息,并计划每季度都派发股息,这让科技类股朝着价值型股票转变的方向变得实体化。谷歌也可能会在不久以后开始派发股息,届时很可能会让科技行业成为华尔街中支付股息最高的一个部门。

实际上,近年以来许多计算机和互联网公司都正向价值型股票转变。据投资研究公司YCharts发布的数据显示,微软和思科等多家科技行业巨头的市帐率(Price-to-Book Ratio)都接近于历史最低水平,苹果、谷歌和英特尔的市帐率也相对较低。

除了商业模式以外,许多大型科技公司现在都已达到了巴菲特的价值标准(这就是他最近买入科技类股的原因所在),其达标程度至少与宝洁类似。这些公司拥有表现优异的资产负债表,持有充足的现金,同时几乎没有负债。在过去许多年的时间里,这些公司一直都在提高股息和回购股票,从而让投资者感到满意。这些公司的管理层长期以来都在追踪所赚收入的记录,即使是在商业气候不那么好的时候也会明智地进行开支。在大多数时候,这些公司的表现都要好于身为典型的价值型股票的宝洁。

事实上,从技术图表上来看,当今的多家大型科技公司都与巴菲特钟爱的可口可乐很相似。即使是苹果——这家公司的利润和营收迅速增长,从而使其成为了一只增长型股票——也正在变成象可口可乐那种级别的价值型股票候选者。

苹果的预估股息收益率为略低于2%,而可口可乐为2.5%;毫无疑问,苹果能负担得起这种支出。从基于账目价值的估值来看,这两家公司不分上下,而且这种情况已经持续了数年之久。即使把可口可乐的股息计算在内,又有谁不愿意自己在这一阶段中原本持有的是苹果的股票呢?

巴菲特及其拥戴者传统上会避免买入科技类股,其原因在于他们更喜欢那些足够简单的公司,这使其能向其子孙辈描述这些股票。与大多数投资者一样,他们并不真正了解思科从事什么业务来赚钱,也并不知道如何对其估值。与铁路公司不一样的是,铁路公司将煤炭从A地运输到B地,然后为此收取费用,而思科则是生产能在计算机之间传输数据、声音和视频的设备。专利和主观价值知识产权在思科的账面价值中占据了一大部分,这与铁路公司所拥有的更加有形的、可数量化的土地和火车不同。

但是,思科拥有1006亿美元的市值,而且其股票上市交易至今已有18年时间,这让我们能对其公允价值有一种合理的感觉,至少按价值投资者所看重的历史标准来看是这样。从当前的数据来看,思科是价值投资的优秀候选者。在过去10年时间里,思科的利润和营收几乎每年都在增长;思科提供拥有稳定支持的、不断增长中的股息。与2010年中期相比,思科股价已经下跌了25%左右。

思科可能是那些令人畏惧的价值“陷阱”之一,也就是注定要在长期内变成低价值股票的公司,原因是该公司存在一些无法克服的运营问题。当然,象其他任何一个行业一样,科技部门中也存在价值陷阱。惠普在去年看起来是一直价值很高的股票,当时该公司经历了两桩丑闻,导致其股价下挫;但这只是其问题的开头。由于多年以来都面临重组的缘故,预计投资者不会在近期内从投资惠普中获得重大的回报。

戴尔股东可能也正面临着同样的情况,这家公司仍在努力试图保持自己在手机行业中的存在必要性。但与此同时,对保险公司Tower Group和Genworth Financial或是营利大学DeVry等公司进行更加传统的价值投资的股东来说,他们也面临着这种形势。有些时候,强大的公司会因某种很好的理由而陷入股价较低的境地,无论哪个行业都是如此。

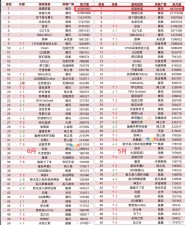

当今的科技部门充斥着各种可能性。YCharts对安硕道琼美国科技类股指数基金(iShares Dow Jones U.S. Technology Sector Index Fund)持股量最大的10只股票进行了追踪研究,并对其作为价值投资的资格进行了测试,结果是惠普被过滤掉,原因是这家公司的未来无法确定;甲骨文和EMC也被过滤掉,原因是这两家公司不派发股息(谷歌支付还不错的股息,因此有合理的可能性成为价值型股票)。

剩余的七家公司很可能都将超出巴菲特的预料,证明自己作为杰出公司的身份,哪怕巴菲特没有兴趣购买其股票。YCharts看好所有这些公司的基本面,并基于历史表现对其股价价值作出了褒贬不一的评价。

天下网吧·网吧天下

天下网吧·网吧天下