光大“乌龙指”事件内幕:靠拔电源才结束失控

光大“乌龙指”事件内幕渐次揭开。监管层信息及财新进一步调查表明,此次光大证券交易异常并非简单“误操作”;其新上线的策略交易系统本身的致命缺陷和内控不力,才是此次交易事故的主要原因。

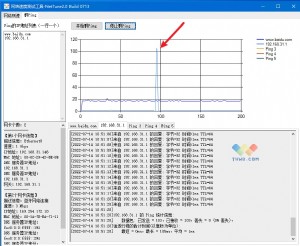

8月18日,中国证监会新闻发言人通报了8月16日光大证券交易异常的应急处置和初步核查情况。据介绍,8月16日11时5分左右,上证综指突然上涨5.96%,中石油、中石化、工商银行和中国银行等权重股均触及涨停。经核查,发现主要买入方为光大证券自营账户后,上交所立即向光大证券电话问询,并与上海证监局共同派人赶赴光大证券进行核查。

经初步核查,光大证券自营的策略交易系统包含订单生成系统和订单执行系统两个部分,存在程序调用错误、额度控制失效等设计缺陷,并被连锁触发,导致生成巨量市价委托订单,直接发送至上交所,累计申报买入234亿元,实际成交72.7亿元。同日,光大证券将18.5亿元股票转化为ETF卖出,并卖空7130手股指期货合约。

发言人表示,在核查中尚未发现人为操作差错,但光大证券该项业务内部控制存在明显缺陷,信息系统管理问题较多。上海证监局已决定先行采取行政监管措施,暂停相关业务,责成公司整改,进行内部责任追究。同时,中国证监会决定对光大证券正式立案调查,根据调查结果依法作出严肃处理,及时向社会公布。

知情人士透露,光大证券这一策略交易系统为今年3月开发,7月才上线的高频交易程序。“程序本身的问题触发后,自动下单,停都停不住,最后是拔了电源。”光大证券事件发生后,整个市场的高频交易业务的风控和合规都将面临重新评估。

光大酿成大错的另一原因正在于内控严重缺失。据财新记者了解,光大证券这一业务板块并未纳入整个公司的风控系统,而是直接由一位副总负责,风控部门只扮演了参谋顾问的角色,并未起到实质作用。

证监会发言人指出,当前证券期货经营机构资本充足,流动性充沛,风控合规体系健全,业务运营规范稳健。此次事件是我国资本市场建立以来的首例,是一起极端个别事件,但暴露出的问题足以引起整个证券期货行业的高度警觉,必须以此为鉴,举一反三,吸取教训,堵塞漏洞,完善制度,坚决防止类似问题再次发生。证券监管部门和证券期货交易所要进一步加强和改进一线监管,完善监管制度和规则,确保市场安全有效规范运行,切实维护市场公开、公平、公正,维护投资者合法权益。

天下网吧·网吧天下

天下网吧·网吧天下