发行债券还是股票:从百度发行债券看融资市场

腾讯科技讯(童云)北京时间12月3日消息,当上个月发售7.5亿美元的10年期债券时,中国搜索巨头百度(纳斯达克证券交易代码:BIDU)所支付的利率低于谷歌(微博)。

虽然美国投资者仍然对中国公司持怀疑态度,但今年中国市场上占据主导地位的三大互联网公司——百度、阿里巴巴和腾讯(香港证券交易所交易代码:0700)——都已经成功地获得了全球融资,通过发行债券的方式总共筹集了60亿美元资金。这三大巨头计划利用筹集到的资金来扩大自己在本土市场上的行业优势、在海外市场上展开更好的竞争、很可能还将收购陷入现金短缺困境的竞争对手。

美国国债的超低利率已经推低了全球范围内的借债成本,这对企业借债人来说已经成为了一种“福利”,它们能找到许多渴求收益率的投资者,这些投资者盼望着能提供长期信贷。

“成熟的公司——比如说腾讯、阿里巴巴和百度等——需要为新的增长提供融资。这些公司在中国市场上占据着令人难以置信的主导地位,因此需要拓展到国际市场上,创造新的产品。”上海研究机构睿析科技咨询有限公司(RedTech Advisors LLC)分析师肖恩·奥罗克(Sean O'Rourke)说道。

奥罗克指出,百度在11月份筹集到的资金——总额为15亿美元,7.5亿美元来自于发行5年期债券,其余来自于10年期债券——用来收购规模较小的竞争对手绰绰有余。他进一步指出,市场上存在“数十个”潜在的并购目标。虽然百度称其计划利用这笔资金进行跨境并购交易,但这家公司也有可能会将其用来收购已在海外上市的本土竞争对手。

无论是从规模还是从市场接受度来看,百度此次发行债券的交易都是值得注意的。在经过一系列会计丑闻以后,市场一直都对在美上市中国公司持怀疑态度。对于百度来说,这个障碍尤其过高,原因是其缺乏债券投资者更中意的实物资产;而且这家公司发行的债券里有一半是10年期债券,而对于一家科技公司来说,10年有可能意味着一生的寿命。

但是,百度最终却以3.518%的收益率售出了这些债券,仅仅比无风险收益率高出185个基点,而无风险收益率在正常情况下是与美国国债联系在一起的。谷歌在2011年5月份发售了10年期债券,收益率为3.734%。自那以来,美国国债收益率一直都在下降,因此如果谷歌现在想要通过公开市场进行融资,那么或许能获得更低的利率。

IPO失利

对于科技公司来说,来自于债券市场的“拥抱”可谓“及时雨”,原因是企业的治理丑闻几乎已经关闭了另一个流行的融资渠道——在美国各大证券交易所上市。

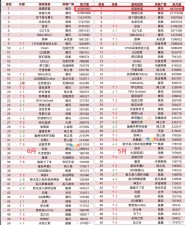

在今年的美国IPO(首次公开招股)市场上,仅有两家中国科技公司取得了成功,其中包括新近上市的YY(纳斯达克证券交易代码:YY)。与此相比,2011年有11家中国公司取得了成功,2010年更是多达41家。据汤森路透数据显示,这些公司通过IPO交易总共筹集到的资金总额仅为1.53亿美元,去年为21.7亿美元,2010年高达40.1亿美元。与此相比,腾讯和百度今年通过发行债券的方式筹集了21亿美元资金,而阿里巴巴则获得了40亿美元的大规模贷款。

“发行债券(在筹集资金方面)要快得多,同时也要简单得多——与此相比,发行股票会带来摊薄,而且需要更长时间才能完成。”香港市场研究公司BOCI Research互联网分析师托马斯·庄(Thomas Chong)说道。他指出,即使公司本身的资产负债表中拥有大量现金,它们也仍旧乐于通过发行债券的方式进行融资,原因是其需要美元,而其收入则主要是以人民币形式计算的。

根据野村控股的预测,腾讯在当前财年中的自由现金流预计将增长近一倍,达到人民币183亿元(约合29.4亿美元)。另据瑞士信贷集团发布的报告显示,预计今年百度的自由现金流将会达到人民币80亿元。

中国的税收法律提供为公司在国际信贷市场上借款提供了另一个刺激性动量。业内人士指出,如果中国公司利用本土现金来偿还海外借款,那么就需要支付最高可达10%的汇出税,“通过发行债券的方式来筹集离岸资本,将其用来偿还离岸贷款,这将有助于我们优化我们的纳税义务,同时允许我们利用中国较高的存款利率,用来存放我们来自于岸上业务的现金。”

规模的重要性

信贷投资者和分析师猜测,中国科技行业巨头在债券市场上所获得的正面接受度将对规模较小的竞争对手形成“涓滴效应”,这些较小公司的前景可能会变得更不确定。这就意味着,债券市场不会取代IPO市场。

就目前看来,许多中国互联网公司都能利用廉价的债券融资,尤其是游戏和电子商务行业中的公司。但是,知名度不那么高的公司则在这一方面遭到怀疑,原因是其缺少可靠的资产,而且其现金流无法预测。“对于债券市场来说,需要一些时间来让其熟悉互联网公司,原因是在通常情况下,互联网公司都缺少(可靠的实物)资产,而且与传统的实体行业相比,互联网公司可供追溯的过往记录较短。”

即使对于已经确立了自身地位的互联网巨头来说,市场接受度也会发生迅速的变化。自1999年在互联网行业中达到巅峰以后,雅虎的市值已经蒸发了80%。而与此相比,自2004年IPO上市以来,谷歌的股价则已经上涨了6倍以上。

“从技术和消费者行为改变速度之快这一方面来看,我对长期持有(互联网公司的)债券感到担心。举例来说,可能会有一些新的平台或交付媒介浮出水面,接替现在这些网站的地位。”英杰华投资集团公司(Aviva Investors)驻新加坡的资产组合经理蒂姆·加戈尔(Tim Jagger)说道。

天下网吧·网吧天下

天下网吧·网吧天下