凡客冰封一年上市再解冻:“流血”IPO不划算

凡客投资方之一启明创投合伙人甘剑平日前表示,凡客已做好随时赴美上市的准备,正在选择提交招股书的时机。凡客昨日向南都表示,关于上市,公司目前没有可以对外发布的消息,强调凡客今年的重点目标是在第四季度实现赢利。

YY成功案例或激励凡客

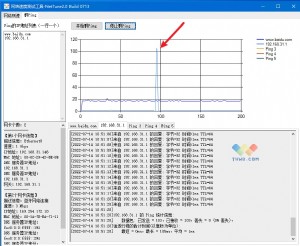

去年11月,凡客走到上市征途的最后阶段,预定次月8日在美国挂牌上市。当时消息称,凡客已任命中金、花旗、摩根士丹利等5家投行作为承销商。就在即将开始路演的前一天,“金融大鳄”索罗斯说了一句意味深长的话:“从今天开始到12月8日,你什么都不要做。”

陈年(微博)从善如流。随后美股狂泄,中国概念股在美上市的大门基本关闭。直到上月,多玩Y Y向美国SE C提交了IPO申请,计划融资1亿美元,大摩、德银、花旗担任Y Y上市主承销商,中概股赴美上市行情呈现回暖迹象。

投资人启明创投合伙人甘剑平日前更透露,凡客诚品已经做好了美国上市准备,正选择提交招股书的时机。

甘剑平认为,如果YY能在美股顺利完成募股,凡客就可以启动上市程序。更称目前凡客的财务指标已调至较优状态,并在未来数月即可盈利。

“去年11月,我们确实在做IPO一些相关准备,但大环境太差;老板(陈年)见了索罗斯,交流完后主动放弃了IPO。如果硬着头皮去冲刺的话,投资者利益不能保证。”凡客人士表示,但目前并未收到最新关于重启上市的消息。

“流血”上市不划算

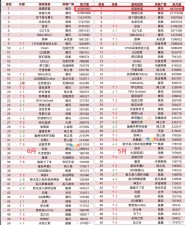

过去4年,陈年、雷军(微博)等3人2007年7月凑出来的700万元启动资金,吸引了6轮、总额高达4.22亿美元的后续投资,投资方包括IDG、联创策源、软银赛富、启明创投、老虎基金、中信产YE基金、嘉里集团和淡马锡等。

有投资基金合伙人表示,YY盘子较小,资本市场还会购买,但凡客此前有过6轮融资,光第六轮融资就融了2.3亿美元,估值30亿美元。

“现在IPO,资本市场给的估值只有10亿美元。如果上市,凡客会大幅流血。”上述基金合伙人称,“凡客IPO时估值要达到45亿美元,否则第六轮投资者就亏了。但如果是45亿美元估值,目前投行没有办法承销出去。”

易观国际分析师陈寿送亦表示,电商企业的估值较前些年明显要低,投资者的既得利益不断稀释,而目前整体行情并不乐观,“如果现时上市,估计会比较吃亏。除非凡客遇到了非常大的资金瓶颈,所以一般而言不会选择这个时候上市。”

第四季度能否实现赢利?

凡客人士表示,公司今年的重点目标,是期望在第四季度实现赢利。

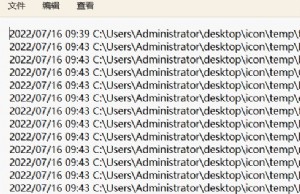

凡客去年流出的IPO文件资料显示,2011财年(2010年7月至2011年6月),凡客当期销售收入19 .37亿元,比2010年财年4 .72亿元增长300%,但其净亏损额也从6800万元增长到4.86亿元,增幅达600%。按凡客总订单数1797.6万件计,凡客客单价是108元,每张订单亏损27元。

除了关键词“赢利”外,从去年开始,凡客还把重心放在“调整”二字上,包括事业部的重新划分、产品线梳理等,精耕细作。今年6月,凡客确立了6大6小共12个事业部,和19条产品线的公司架构。前不久,又调整成了11个事业部。比如之前一个人既要负责针织衫又负责羽绒服,现在则细分由不同人员专人负责。

事业部的调整一方面提高了公司运营效率,同时也让陈年能更直接的了解公司运营情况。陈年坦言凡客此前做错了很多东西,因此“不得不一点点做对的东西来还债”。

凡客人士透露,去年到现在,其SKU(单品品类)数量减少了一半至6万,“把电饭煲、扫把之类的非核心产品剔除了”。

收缩品类的同时,凡客也在合纵连横。上月末,凡客正式宣布入驻苏宁易购,双方合作拉开大幕。苏宁易购执行副总裁李斌更透露,苏宁易购除与凡客在产品销售层面展开合作外,还将在服务、管理、营销、物流资源整合等多个方面展开全面合作。

天下网吧·网吧天下

天下网吧·网吧天下