凤凰新媒体分拆获批 将赴纽约上市

凤凰卫视控股有限公司(02008.HK)旗下凤凰新媒体(Phoenix New Media Limited )于周一晚8点多获港交所批准进行分拆。后者上周末向美国证券交易委员会(SEC)递交上市申请,计划在纽交所独立上市。

业内人士指出,这将为凤凰新媒体注入更多的资金实力,但也势必加剧国内新媒体行业的竞争。

分拆上市

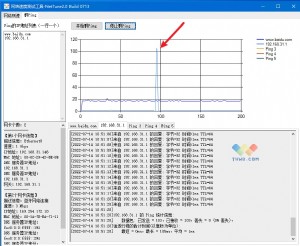

凤凰新媒体招股书展示了旗下三大业务:门户凤凰网(www.ifeng.com)、手机凤凰网(3g.ifeng.com)和凤凰视频(v.ifeng.com)。

根据招股书,凤凰新媒体此次将发行不超过2亿美元的美国存托股份(ADS),股票代码FENG,筹得资金将用于内容采集、技术升级和市场推广,但未透露发行的数量和定价区间。

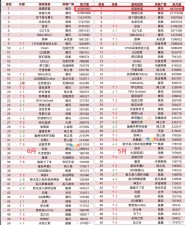

凤凰新媒体2010年实现净利润人民币7410万元,收入5.287亿元。从2008年至2010年,广告收入分别占凤凰新媒体总收入的18%、31%和38.7%,从2009年广告净收入同比上升102%,2010年同比上升150%。

获准上市后,控股股东凤凰卫视占总股本的64.84%,凤凰新媒体CEO刘爽和首席运营官李亚为最大的个人持股者,分别持有1516.8万股和217.8万股。

根据Alexa.com的评估,2011年3月凤凰网页面浏览量(PV)在世界一流的电视公司网站中排名第一,高于CNN.com、BCC.co.uk和CNTV.cn;其“每日页面浏览时间”也高于其他主要的中国在线视频网站。

发力移动互联网终端

此次凤凰新媒体分拆上市,不仅会大大增强其资金实力,还给国内新媒体行业注入新的活力,但也势必加剧彼此之间的竞争。

由于用户数量紧随四大门户之后,凤凰网新媒体被业界称为国内“第五大门户”。对此,凤凰新媒体一位高层表示,由于资本市场规定,不便作出回应。

国内某券商的媒体互联网产业分析师认为,即使凤凰新媒体未来成功上市,也不一定会对目前综合性门户网站的垄断格局产生大的冲击。“上市对公司未来业绩有多大提升还不能下定论。”

凤凰新媒体在招股书的风险提示中指出,虽然从2005年起取得了快速发展,主要得益于汽车、资讯科技、奢侈品和电子商务等行业的广告投放,但未来广告收入的增长存在不确定性。

但作为迅速发展并拥有月度2.2亿用户的新媒体代表,“凤凰模式”无疑具有不可取代的优势。

易观国际分析师唐亦之告诉《第一财经日报》,凤凰新媒体业务的亮点,一方面是来自于凤凰卫视的内容实力资源,另一方面在移动互联网终端,中国移动的股东地位让凤凰新媒体在视频、增值业务等方面具有先发优势。

本文来源:第一财经日报 作者:佚名

天下网吧·网吧天下

天下网吧·网吧天下